Ngày 31/7/2025, Ngân hàng Nhà nước (NHNN) chính thức thông báo điều chỉnh tăng chỉ tiêu tăng trưởng tín dụng năm 2025 cho các tổ chức tín dụng (TCTD). Động thái này được thực hiện trong bối cảnh lạm phát đang được kiểm soát phù hợp với mục tiêu mà Quốc hội và Chính phủ đề ra, nhằm kịp thời đáp ứng nhu cầu vốn của nền kinh tế, đồng thời đảm bảo nguyên tắc công khai, minh bạch.

Theo NHNN, việc điều hành chính sách tiền tệ năm nay tiếp tục được thực hiện một cách chủ động, linh hoạt và hiệu quả, đồng bộ với chính sách tài khóa và các chính sách vĩ mô khác. Mục tiêu là thúc đẩy tăng trưởng kinh tế gắn với ổn định vĩ mô, kiểm soát lạm phát và đảm bảo các cân đối lớn của nền kinh tế.

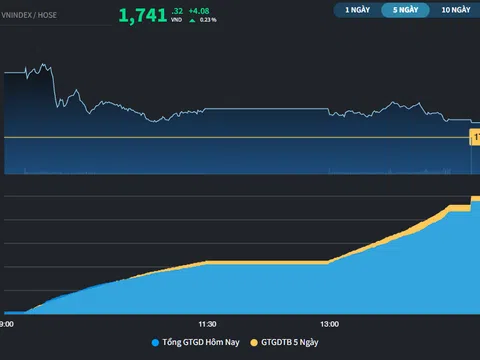

Ngay từ đầu năm, NHNN đã giao hạn mức tăng trưởng tín dụng cho các TCTD. Tính đến ngày 28/7/2025, tín dụng toàn hệ thống đã tăng 9,64% so với cuối năm 2024 – một con số tích cực trong bối cảnh kinh tế còn nhiều thách thức.

Dù chưa công bố cụ thể mức điều chỉnh, NHNN khẳng định đây là bước đi chủ động từ phía Nhà điều hành mà không cần đến đề xuất từ các TCTD.

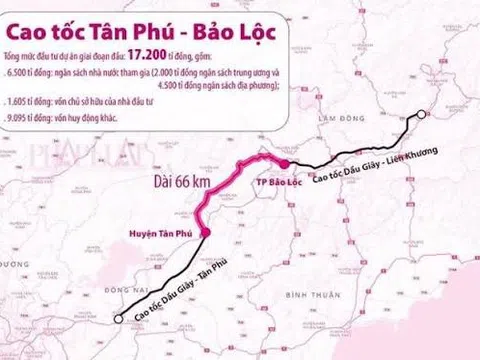

Song song với việc bổ sung hạn mức, NHNN yêu cầu các tổ chức tín dụng nghiêm túc thực hiện chỉ đạo của Chính phủ và Ngân hàng Nhà nước, tiếp tục đẩy mạnh tín dụng có chọn lọc, tập trung vào lĩnh vực sản xuất – kinh doanh, các ngành ưu tiên, cũng như các động lực tăng trưởng theo định hướng của Chính phủ.

Bên cạnh đó, các TCTD được yêu cầu kiểm soát chặt tín dụng vào các lĩnh vực tiềm ẩn rủi ro, duy trì mặt bằng lãi suất huy động ổn định và tiếp tục nỗ lực giảm lãi suất cho vay thông qua tiết giảm chi phí, tăng cường ứng dụng công nghệ thông tin, đơn giản hóa thủ tục hành chính, cơ cấu, tổ chức lại bộ máy.

NHNN cũng nhấn mạnh việc các ngân hàng cần có giải pháp hỗ trợ doanh nghiệp và người dân tiếp cận vốn dễ dàng hơn, tuân thủ quy định pháp luật về cấp tín dụng, an toàn hoạt động, phân loại nợ và trích lập dự phòng rủi ro. Đồng thời, cần tăng cường kiểm soát rủi ro tín dụng, các biện pháp xử lý nợ xấu, hạn chế nợ xấu phát sinh, thẩm định chặt chẽ trước khi cấp tín dụng và tăng cường kiểm tra, giám sát trước và sau khi cấp tín dụng để đảm bảo chất lượng tín dụng.

Trong thời gian tới, NHNN khẳng định sẽ tiếp tục theo sát diễn biến thị trường trong và ngoài nước, sẵn sàng hỗ trợ thanh khoản và có giải pháp điều hành chính sách tiền tệ kịp thời, phù hợp với thực tế nhằm hỗ trợ ổn định kinh tế và tăng trưởng bền vững.