Trong báo cáo thị trường tài chính tiền tệ mới công bố, các chuyên gia phân tích tại SSI Research cho biết, trong tuần trước, thanh khoản trên hệ thống ngân hàng duy trì ổn định và trên kênh thị trường mở tiếp tục không có hoạt động mới diễn ra.

Thống kê cho thấy, Ngân hàng Nhà nước (NHNN) đều đặn chào thầu tổng cộng 12 nghìn tỷ trên kênh kỳ hạn 7 ngày nhưng không có khối lượng trúng thầu nào được ghi nhận.

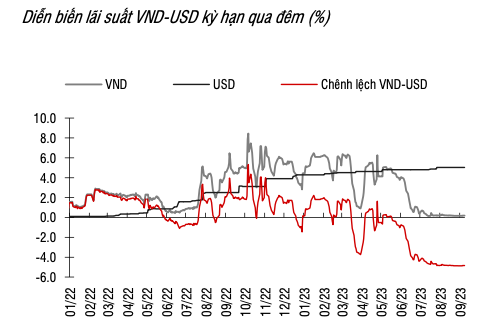

Về diễn biến lãi suất trên thị trường, lãi suất liên ngân hàng kỳ hạn qua đêm dao động trong biên độ hẹp (0,15- 0,2%) và chênh lệch với lãi suất USD duy trì ở mức -500 điểm cơ bản. Áp lực về tỷ giá tiếp tục xuất hiện trong bối cảnh đồng USD mạnh lên toàn cầu.

NHNN thông báo tăng trưởng tín dụng tính đến ngày 29/8 chỉ đạt 5,33% so với cuối năm 2022 (tương đương 9,87% so với cùng kỳ). Như vậy, tín dụng ghi nhận mức tăng trưởng có cải thiện so với tháng trước (tăng thêm gần 92 nghìn tỷ đồng), nhưng vẫn thấp hơn nhiều so với cùng kỳ, với nguyên nhân đến từ phía cầu doanh nghiệp không hấp thụ được vốn trong khi thanh khoản hệ thống tổ chức tín dụng dư thừa và còn rất nhiều dư địa để tăng trưởng tín dụng. Ước tính toàn hệ thống còn khoảng 9% để tăng trưởng tín dụng trong năm 2023, tương đương khoảng 1 triệu tỷ đồng.

Tuy nhiên, NHNN vẫn cho thấy quan điểm tương đối thận trọng khi đưa ra những giải pháp nhằm kích cầu tín dụng trước rủi ro về chất lượng tài sản tín dụng khi tỷ lệ tín dụng/GDP của Việt Nam có xu hướng tăng nhanh, đặc biệt từ năm 2020 và tiềm ẩn rủi ro đối với hệ thống các tổ chức tín dụng.

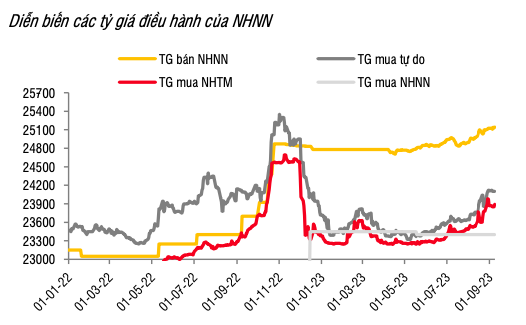

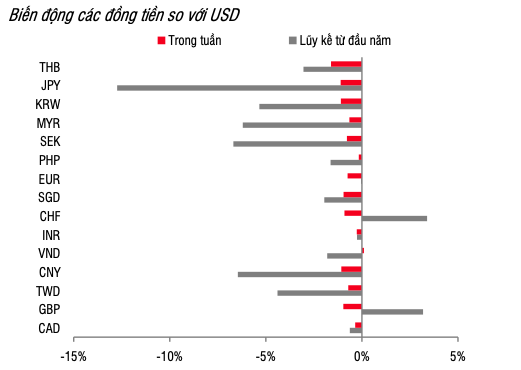

Trên thị trường ngoại hối, trái ngược với xu hướng trong khu vực, diễn biến tỷ giá USD/VND tuần qua đã hạ nhiệt. Tỷ giá liên ngân hàng kết tuần ở vùng VND 24.061 - giảm 20 đồng so với tuần trước đó. Tỷ giá niêm yết của VCB trái ngược đã bật tăng 40 điểm trong phiên giao dịch cuối tuần - kết tuần tỷ giá bán niêm yết tại VND 24.270 trong khi đó tỷ giá tự do giao dịch ổn định quanh vùng VND 24.180 - VND 24.200.

Theo nhận định của SSI Research, biến động của VND nghiêng nhiều về yếu tố mùa vụ và việc duy trì chính sách tiền tệ phân kỳ với các NHTW lớn trên thế giới là yếu tố tạo ra áp lực lớn hơn đối với tỷ giá trong quý 3.

Điểm tích cực là vị thế của NHNN tương đối khác so với thời điểm cùng kỳ năm ngoái nhờ lượng dự trữ ngoại hối đã được bổ sung trong giai đoạn 6 tháng đầu năm cũng như nguồn cung ngoại tệ tích cực như FDI giải ngân 8 tháng đạt 13,1 tỷ USD, tăng 1,5% so với cùng kỳ hay cán cân thương mại ước tính đạt thặng dư kỷ lục ở mức 19,9 tỷ USD.

Đồng quan điểm, trong báo cáo vĩ mô tháng 8 mới công bố, các chuyên gia phân tích tại BVSC cho rằng, với việc FED đã có kế hoạch hạ lãi suất trong năm 2024, diễn biến tăng của USD sẽ chỉ có tính ngắn hạn và không tạo ra áp lực lớn với tỷ giá USD/VND như trong năm 2022.

“Chúng tôi cho rằng ưu tiên hiện tại của Ngân hàng Nhà nước (NHNN) là hạ mặt bằng lãi suất, thúc đẩy tăng trưởng tín dụng để hỗ trợ tăng trưởng kinh tế, có phần ngược lại với các NHTW lớn trên thế giới, đặc biệt là FED, nên có thể khiến đồng VND ở một số thời điểm có diễn biến giảm nhanh. Nhưng với áp lực từ đồng USD không lớn như năm 2022, chúng tôi đánh giá rủi ro với tỷ giá sẽ không mạnh như giai đoạn cuối năm ngoái”, chuyên gia BVSC nhận định.

Việc giảm giá của đồng VND thậm chí được đánh giá có thể còn hỗ trợ cho xuất khẩu hàng hóa trong các tháng còn lại của năm.

![[eMagazine] Tín chỉ carbon: Cơ hội tỷ USD và bài toán giữ dư địa cho mục tiêu net zero](https://doanhnghiepkinhtexanh.vn/zoom/480x288/uploads/blog/tranthihuyen/2026/01/22/longform-4-1769096359.png)