Những “dấu âm” xuất hiện càng nhiều

3/4 chặng đường năm 2023 đã đi qua. Những khó khăn của nền kinh tế hậu Covid – 19 đã làm “trật đường ray” của nhiều doanh nghiệp, và ngân hàng cũng không ngoại lệ.

Không còn tăng trưởng lợi nhuận 2 con số, thậm chí tính bằng lần như những năm trước, lợi nhuận 9 tháng đầu năm nay của nhiều ngân hàng tăng trưởng khiêm tốn, thậm chí, nhiều thành viên ghi nhận sụt giảm mạnh chỉ còn chưa bằng phân nửa con số đạt được cùng kỳ năm trước.

Thống kê cho thấy, có tới 15/28 thành viên ghi nhận lợi nhuận sụt giảm so với cùng kỳ. Con số thành viên ghi nhận lợi nhuận tăng trưởng 2 con số chỉ đếm trên đầu ngón tay.

Eximbank là một ví dụ. Báo cáo tài chính quý 3/2023 cho thấy, kết thúc 9 tháng đầu năm, ngân hàng ghi nhận lợi nhuận trước thuế 1.712 tỷ đồng, giảm tới 46% so với kết quả đạt được cùng kỳ năm trước. Theo giải trình từ phía Eximbank, việc thu nhập lãi thuần sụt giảm mạnh tới 23% đã tác động không nhỏ đến kết quả kinh doanh chung của ngân hàng.

Nguyên nhân là do lãi suất huy động tăng cao từ cuối tháng 10/2022 làm chi phí vốn huy động tăng theo. Ngoài ra, ngân hàng cũng giảm lãi suất cho vay, khiến tác động đến thu nhập lãi vay.

Bên cạnh đó, việc phải trích lập chi phí dự phòng tới 440 tỷ đồng trong khi cùng kỳ năm trước ngân hàng được hoàn nhập 8 tỷ cũng tác động không nhỏ tới con số lợi nhuận trong kỳ.

Trước đó, trong năm 2022, Eximbank vụt lên như một “ngôi sao sáng” khi lần đầu tiên sau nhiều năm, các chỉ tiêu kinh doanh đều cán đích, thậm chí là vượt kế hoạch được giao trong khi lợi nhuận trước thuế ghi nhận ở mức cao nhất trong một thập kỷ.

Dù vậy, như trên, sang 9 tháng đầu năm 2023, kết quả kinh doanh của ngân hàng đã có sự đi xuống rõ rệt. So với mục tiêu lãi trước thuế 5.000 tỷ đồng cho cả năm 2023, ngân hàng này mới thực hiện được 34% kế hoạch.

Tương tự, tại ABBank, theo báo cáo kết quả kinh doanh mới nhất, 9 tháng đầu năm, ngân hàng chỉ ghi nhận trước thuế 708 tỷ đồng, giảm mạnh tới 59,5% so với kết quả đạt được cùng kỳ năm trước.

Nguyên nhân chính là do mảng kinh doanh cốt lõi của ngân hàng là tín dụng ghi nhận khoản lãi thuần giảm tới 20,5% so với cùng kỳ, lãi từ hoạt động khác cũng giảm tới 76% trong khi chi phí dự phòng rủi ro tín dụng lại tăng gần gấp đôi so với cùng kỳ.

So với kế hoạch lợi nhuận 2.826 tỷ đồng được đại hội đồng cổ đông giao trong năm nay, ngân hàng mới chỉ hoàn thành được 25%.

Tại LPBank, nếu như kết thúc năm 2022, ngân hàng đạt lợi nhuận kỷ lục 5.690 tỷ đồng, tăng hơn gấp rưỡi năm trước và là mức lợi nhuận cao nhất từng đạt được trong lịch sử hoạt động của ngân hàng thì sang 9 tháng đầu năm 2023, kết quả kinh doanh bất ngờ giảm 23% so với cùng kỳ.

Theo giải trình của LPBank, nguyên nhân khiến lợi nhuận ngân hàng sụt giảm so với cùng kỳ 2022 là do tình hình kinh tế thế giới và trong nước có nhiều biến động do đó đã tác động đến hoạt động kinh doanh của nhiều cá nhân và doanh nghiệp thuộc các lĩnh vực kinh tế trong đó có ngân hàng.

Bên cạnh đó, LPBank cũng triển khai các chính sách, gói hỗ trợ lãi suất cho vay và giảm phí, lệ phí cho khách hàng theo chủ trương của Ngân hàng nhà nước, dẫn đến làm suy giảm lợi nhuận.

Bên cạnh đó, chất lượng tín dụng của ngân hàng cũng có diễn biến xấu đi khi tổng nợ xấu nội bảng tăng vọt lên mức 7.367 tỷ đồng, gấp gần 2,15 lần so với thời điểm đầu năm. Tỷ lệ nợ xấu/cho vay theo đó bị kéo mạnh từ 1,46% hồi đầu năm lên 2,79% khi kết thúc quý 3/2023. Đây cũng là mức cao nhất trong 5 năm qua của ngân hàng này.

Một loạt các ngân hàng khác cũng ghi nhận lợi nhuận đi xuống trong 9 tháng qua bao gồm VPBank (-58,6%), VietABank (-25,7%), BacABank (22,5%), VietBank (-21,8%), Techcombank (-18,7%),…

Nhiều yếu tố bất lợi

Theo giới phân tích, bức tranh lợi nhuận năm nay của ngành ngân hàng sẽ chịu ảnh hưởng từ nhiều yếu tố bất lợi. Trong đó phải kể đến xu hướng lãi suất giảm, kéo theo mức giảm thu nhập lãi thuần.

Trong khi đó, tăng trưởng tín dụng khó khăn trong khi chất lượng tài sản tiếp tục suy giảm do ảnh hưởng bởi những biến động trong và ngoài nước.

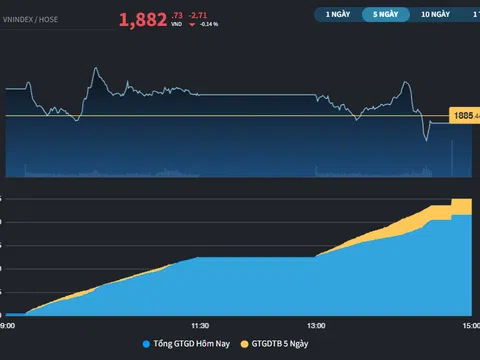

Theo số liệu cập nhật mới nhất từ Ngân hàng Nhà nước (NHNN), tính đến 27/10/2023, tăng trưởng tín dụng mới chỉ đạt 7,1% so với cuối năm 2022, chỉ mới hoàn thành 1/2 mục tiêu tăng trưởng đề ra hồi đầu năm dù đã đi được hơn 3/4 quãng đường.

Không đẩy được vốn vào nền kinh tế trong khi vẫn đang phải chịu áp lực trả lãi cho số dư tiền gửi khiến không ít ngân hàng phải “đau đầu”.

Bên cạnh đó, các nhà băng cũng đang phải tăng gánh nặng trích lập dự phòng trong bối cảnh nền kinh tế khó khăn, nợ xấu có thể tăng cao. Những khoản chi phí này đã “ăn mòn” trực tiếp tới lợi nhuận của các ngân hàng.

Điều này khiến nhiệm vụ hoàn thành kế hoạch lợi nhuận năm càng trở nên khó khăn hơn khi chỉ còn chưa đầy 2 tháng nữa là kết thúc năm tài chính.

Thống kê cho thấy, sau 2/3 chặng đường của năm, có tới 8 ngân hàng có lợi nhuận chưa vượt qua mốc 50% kế hoạch năm.

![[Video] Kê khai từ năm 2026, hộ kinh doanh không bị truy thu thuế những năm trước](https://doanhnghiepkinhtexanh.vn/zoom/480x288/uploads/blog/tranthihuyen/2026/01/22/thue-1769065310.jpg)