Từ đầu năm 2025 đến nay, thị trường chứng khoán Việt Nam ghi nhận mức tăng ấn tượng khi VN-Index đã vọt hơn 31%, trở thành một trong những chỉ số tăng mạnh nhất khu vực. Riêng tháng 8, chỉ số tăng gần 12% trước khi điều chỉnh mạnh cuối tháng với hai phiên giảm liên tiếp gần 74 điểm.

Quỹ Pyn Elite dự báo, năm 2025có thể là một năm “lớn” cho thị trường Việt Nam, với kỳ vọng tăng trưởng lợi nhuận doanh nghiệp đạt 32 % và khả năng nâng hạng thị trường thành emerging market vào tháng 10, sẽ tác động tích cực đến dòng vốn ngoại.

Định giá vẫn ở mức hấp dẫn với P/E dự phóng 2025 khoảng 11,7 lần, trong khi tâm lý thị trường được củng cố bởi dự báo tăng trưởng lợi nhuận toàn thị trường có thể đạt hơn 30% trong năm nay. Đây là nền tảng giúp giới phân tích tin rằng chứng khoán Việt Nam vẫn duy trì triển vọng tích cực trong những tháng còn lại của năm.

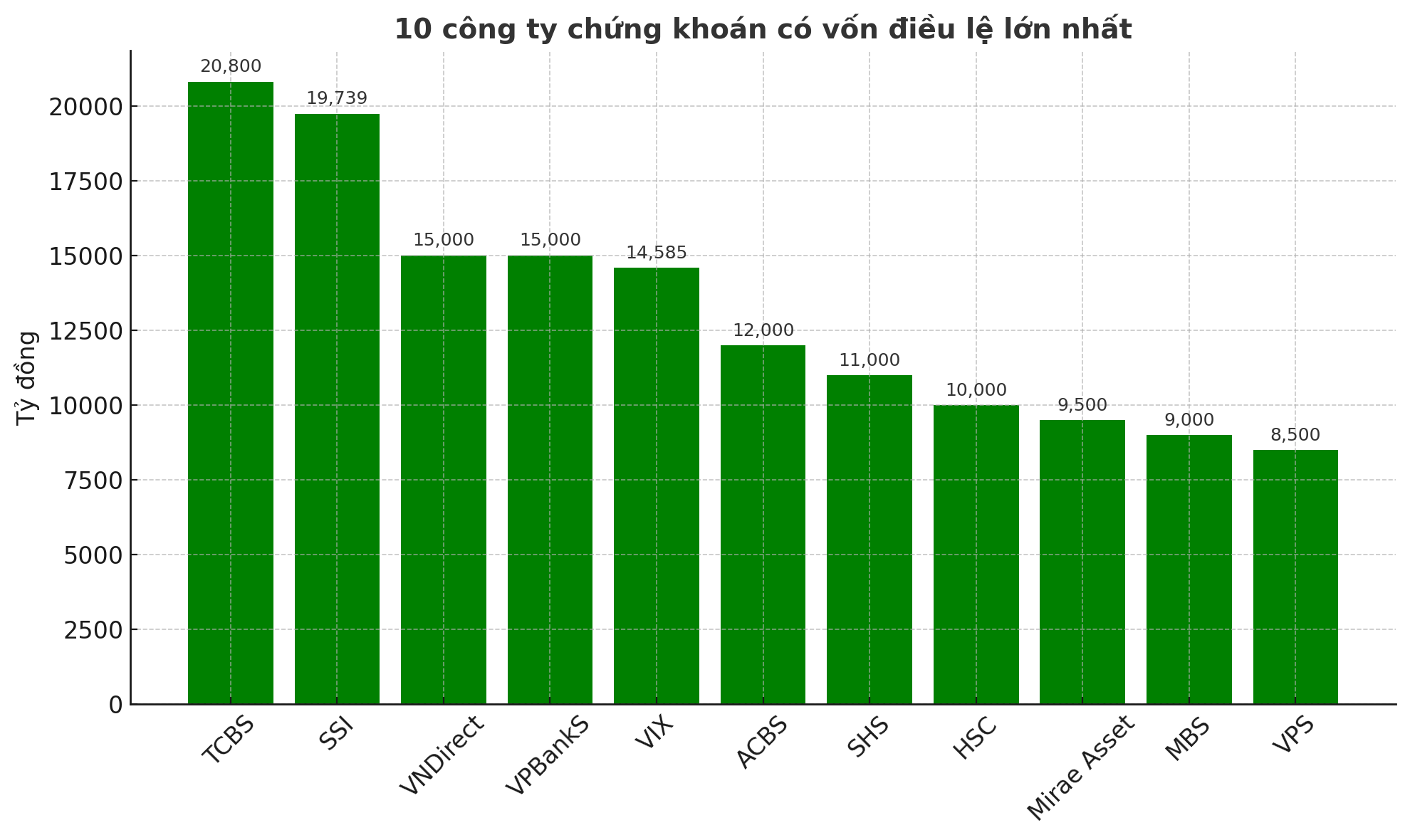

Trước bối cảnh đó, thị trường thêm sôi động bởi chuỗi “IPO khủng” đã bước vào cuộc chơi và nhiều công ty chứng khoán tăng vốn điều lệ mạnh mẽ.

Techcom Securities (TCBS) - tâm điểm của làn sóng IPO

TCBS đang triển khai kế hoạch IPO với quy mô tối đa 231,15 triệu cổ phiếu, tương đương 11,1% vốn điều lệ hiện hữu. Nếu thành công, vốn điều lệ dự kiến sẽ đạt hơn 23.100 tỷ đồng. Giá chào bán dự kiến là 46.800 đồng/cổ phiếu, đưa định giá TCBS lên hơn 108.000 tỷ đồng (khoảng 4,1 tỷ USD).

Số vốn huy động khoảng 10.800 tỷ đồng sẽ được phân bổ 70% cho hoạt động tự doanh chứng khoán và 30% để mở rộng các mảng môi giới, ký quỹ và ứng trước tiền bán.

Theo kế hoạch, TCBS nhận đăng ký và đặt cọc IPO từ ngày 19/8 đến 8/9/2025, phân bổ kết quả trong ngày 9–10/9 và hoàn tất nộp tiền từ 11–17/9. Các cổ phiếu mới sẽ được phân phối thông qua TCBS cùng các đại lý phân phối lớn như SSI và HSC.

Động thái tăng vốn của TCBS diễn ra trong bối cảnh thị trường chứng khoán Việt Nam được dự báo hưởng lợi từ dòng vốn ngoại và kỳ vọng nâng hạng thị trường. Với định giá tiềm năng hơn 4 tỷ USD, TCBS đặt tham vọng trở thành công ty chứng khoán tư nhân có quy mô vốn hóa lớn nhất Việt Nam.

Thành lập tháng 9/2008, TCBS là thành viên của Techcombank nhưng hoạt động độc lập về pháp lý và tài chính.

Năm 2010, TCBS trở thành thành viên chính thức của cả Sở Giao dịch Chứng khoán Hà Nội (HNX) và HoSE, đánh dấu bước đầu tham gia thị trường cổ phiếu và trái phiếu chính thức.

TCBS có mức độ tăng vốn đều đặn qua các năm, thời điểm tăng mạnh nhất là nhưng mạnh nhất là từ tháng 6/2023 đến tháng 3/2024, từ 2.177 tỷ đồng lên 19.613 tỷ đồng, tăng gấp 9 lần.

TCBS không cạnh tranh trực tiếp trong môi giới cổ phiếu, mà định vị khác biệt qua tư vấn và phát hành trái phiếu doanh nghiệp, giữ vị trí dẫn đầu thị phần tư vấn phát hành trái phiếu.

Tính đến cuối 2024, TCBS là công ty chứng khoán cán mốc lợi nhuận lớn nhất Việt Nam trong 6 năm liên tiếp, phục vụ hơn 1 triệu khách hàng.

Quý II/2025, TCBS đang ở vị trí quán quân về lợi nhuận với 1.420 tỷ đồng - mức lợi nhuận quý cao nhất lịch sử hoạt động và tiếp tục dẫn đầu ngành. Mảng đóng góp lớn nhất cho công ty là lãi từ các khoản cho vay ký quỹ (margin) và ứng trước tiền bán với 844 tỷ đồng, tăng trưởng 15% QoQ và 32% YoY. Tính đến ngày 30/6/2025, dư nợ cho vay của TCBS ở mức 33.806 tỷ đồng, tăng 11% so quý trước và 30% so với cuối năm ngoái. Đây cũng là mức kỷ lục của công ty chứng khoán này.

VPBanks lên kế hoạch IPO vào cuối năm

VPBank Securities (VPBankS) cũng đang chuẩn bị cho một bước ngoặt lớn khi dự kiến thực hiện IPO vào tháng 11/2025, chào bán khoảng 10% cổ phần để huy động thêm nguồn vốn phục vụ đầu tư và mở rộng hoạt động, trên nền tảng vốn điều lệ hiện đạt 15.000 tỷ đồng (tương đương 570 triệu USD).

VPBanks là công ty con thuộc ngân hàng Việt Nam Thịnh Vượng (VPBank), do nhà băng này sở hữu 99,9% vốn. Vốn điều lệ của doanh nghiệp đạt 15.000 tỷ đồng, xếp thứ 4 trong ngành chứng khoán tại Việt Nam.

Được hình thành năm 2009 từ việc VPBank mua lại Công ty TNHH Chứng khoán ASC, VPBankS nhanh chóng được tái cấu trúc và mở rộng quy mô. Đặc biệt, năm 2022 đánh dấu bước ngoặt tăng trưởng khi công ty thực hiện phát hành cổ phiếu, nâng vốn điều lệ lên gần 8.920 tỷ đồng và từ đó trở thành một trụ cột trong hệ sinh thái tài chính của VPBank.

VPBankS định vị mình không chỉ là một công ty chứng khoán đơn thuần mà là một trung tâm dịch vụ tài chính – đầu tư trong hệ sinh thái VPBank. Kết hợp ngân hàng số, dịch vụ tài chính cá nhân và chứng khoán, VPBankS hướng đến mô hình “all-in-one” giống các tập đoàn tài chính quốc tế, giúp gia tăng giá trị dài hạn.

Công ty Chứng khoán SSI (SSI)

Ngày 29/8/2025 vừa qua, Công ty Chứng khoán SSI (SSI) vừa hoàn tất phát hành riêng lẻ hơn 104 triệu cổ phiếu với giá 31.300 đồng/cp, thu về gần 3.257 tỷ đồng và nâng vốn điều lệ từ 19.739 tỷ lên 20.779 tỷ đồng.

Đồng thời, SSI cũng đã lên kế hoạch trong quý III–IV/2025 sẽ tiếp tục chào bán thêm 415,5 triệu cổ phiếu cho cổ đông hiện hữu theo tỷ lệ 5:1, dự kiến nâng vốn điều lệ lên xấp xỉ 24.935 tỷ đồng.

Công ty Chứng khoán TP. HCM (HSC)

Ngày 25/6/2025, HSC chốt danh sách cổ đông để phát hành gần 360 triệu cổ phiếu theo quyền mua với tỷ lệ 2:1, giá 10.000 đồng/cp.

Số vốn mới sẽ được HSC phân bổ 70% cho hoạt động cho vay ký quỹ và 30% cho tự doanh trái phiếu, thể hiện định hướng mở rộng quy mô kinh doanh song hành với tăng cường năng lực vốn.

Vào ngày 4/9/2025, Dragon Capital Markets Limited - thành viên của quỹ ngoại Dragon Capital - đã hoàn tất việc mua 113,4 triệu cổ phiếu chào bán thêm của Chứng khoán HSC (HCM), với tổng giá trị đầu tư đạt khoảng 1.134 tỷ đồng, qua đó nâng tổng sở hữu lên hơn 340 triệu cổ phiếu, tương đương 31,51% vốn điều lệ, tiếp tục duy trì vị thế cổ đông lớn nhất tại HSC.

Đợt phát hành với tỷ lệ 2:1 và giá chào bán chỉ 10.000 đồng/cổ phiếu hứa hẹn giúp HSC tăng vốn điều lệ từ 7.208 tỷ đồng lên trên 10.800 tỷ đồng.

Công ty CP Chứng khoán Tiên Phong (TPS)

Ngày 27/6/2025, ĐHĐCĐ TPS thông qua phương án tăng vốn điều lệ thêm tối đa 3.500 tỷ đồng thông qua chào bán riêng lẻ cổ phiếu với giá 10.000 đồng/cp, đưa vốn điều lệ từ 3.360 tỷ lên khoảng 6.860 tỷ đồng. Đồng thời, công ty cũng dự kiến phát hành thêm 3.000 tỷ đồng trái phiếu để tái cơ cấu nguồn vốn và hỗ trợ cho các nghiệp vụ kinh doanh cốt lõi.

![[Video] Kê khai từ năm 2026, hộ kinh doanh không bị truy thu thuế những năm trước](https://doanhnghiepkinhtexanh.vn/zoom/480x288/uploads/blog/tranthihuyen/2026/01/22/thue-1769065310.jpg)